旺盛な財需要や賃金と一次産品価格の上昇が供給の混乱と相まって引き続き世界各国の経済に難題を突きつけており、物価上昇率は中央銀行の目標以上に押し上げられている。

物価上昇圧力を抑制するために、多くの国が金融政策の引き締めに着手しており、名目金利の急上昇につながっている。米国など一部の地域では、投資家心理の指標とされることも多い長期債の利回りがパンデミック前の水準を回復しつつある。

投資家は、名目金利だけを見るのではなく、資産の利回りを見極める上で助けとなる物価上昇率を加味した金利である実質金利に基づいて判断することが多い。実質金利が低い時には、投資家はより大きなリスクをとるよう誘導される。

長期の実質金利は、金融環境が若干タイト化していて最近上昇局面にあるものの、多くの地域で大幅なマイナスのまま推移しており、高リスク資産の価格上昇を支えている。インフレを抑制するには今後さらなるタイト化が必要となるかもしれないが、それは資産価格をリスクにさらすことになる。高リスク資産の魅力の低下に伴い、ますます多くの投資家がリスク資産を売却する決定を下すことになりかねない。

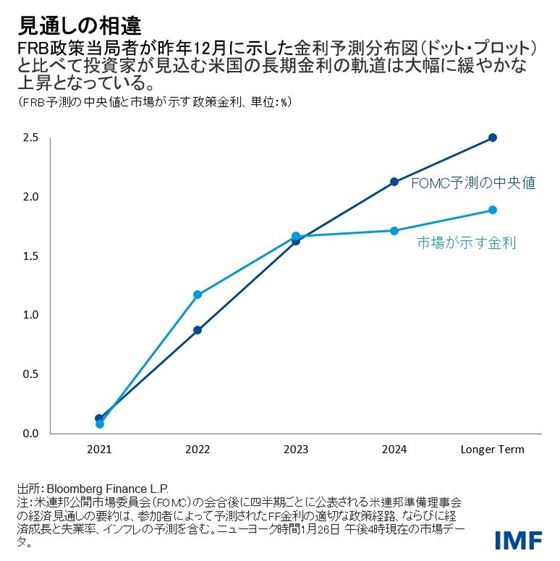

見通しの相違

先進国と一部の新興市場国で中央銀行がタカ派に転じて以降、短期の市場金利は上昇している一方で、ベンチマーク金利がどの程度まで上昇するかという政策当局者の予想と、投資家が予想する引き締めの最終地点の間には、依然として大きな差がある。

それは米国で最も顕著であり、連邦準備制度理事会(FRB)の幹部らは主要金利が2.5%に達すると予測しているが、これは10年債の利回りが示唆する水準を0.5ポイント以上も上回っている。

借入コストの見通しに関する市場と政策当局者の相違は、投資家がFRBの引き締めに関する予想をより大幅かつ早急に上方調整する可能性があるため、注目に値する。

しかも、中央銀行はインフレの持続を理由として、現在想定している以上に引き締めを行う可能性もある。FRBの場合には、それは引き締めサイクルの終着点で主要金利が2.5%を超える可能性があることを意味する。

金利の軌道の隔たりが意味するもの

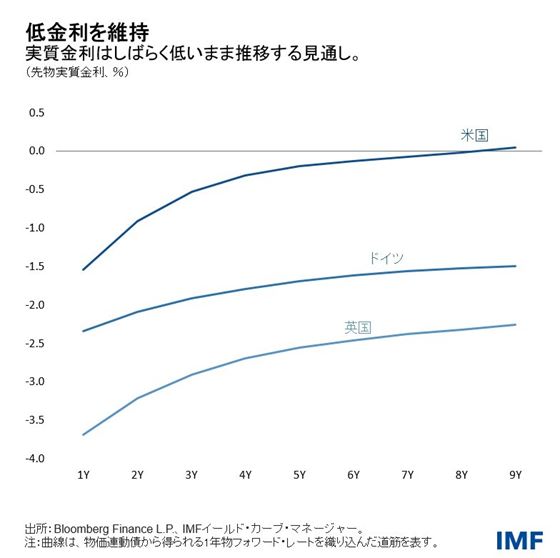

政策金利の軌道は金融市場と経済にとって重要な意味を持つ。名目金利が最近上昇しているにもかかわらず、高インフレの結果として実質金利は歴史的に低い水準にあり、こうした状態が続くとみられる。米国では、長期の実質金利はゼロ近傍を推移しており、短期では大きくマイナスとなっている。ドイツや英国では、すべての年限で実質金利が大幅なマイナスのまま推移している。

実質金利がそのように非常に低いことは、今後数年間の経済成長に対する悲観的な見方や、社会の高齢化に伴う世界的な貯蓄過剰、パンデミックや最近の地政学的懸念材料によって一層不確実性が増す中での安全資産への需要を反映している。

かつてなく低い実質金利によって、このところの上昇局面にもかかわらず、引き続き高リスク資産が押し上げられている。実質金利は予想される将来の収益の伸びとキャッシュフローを割り引くために用いられるため、長期実質金利が低いことは株式市場における株価収益率(PER)の歴史的な高さに関係している。すべての条件が同じであれば、金融政策の引き締めは実質金利の調整を引き起こし、割引率を上昇させ、株価の下落につながるはずである。

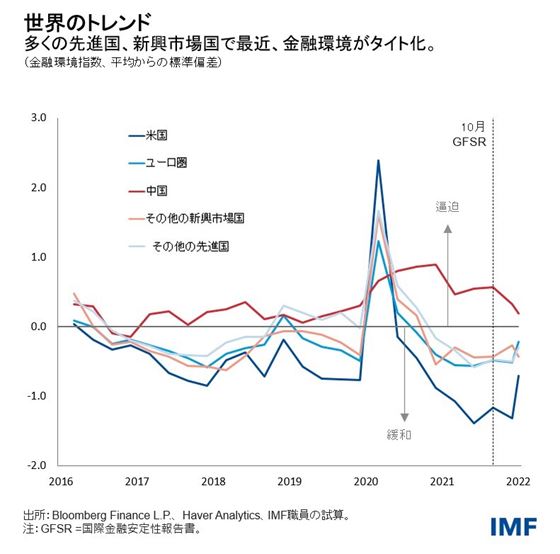

最近金融環境がタイト化しており、ウイルスとインフレに対する懸念もあるものの、資産価格は割高で推移している。信用市場ではスプレッドが、最近若干拡大しているとはいえ、依然としてパンデミック前の水準を下回っている。

米国株式市場は堅調な収益に支えられた異例の1年を経て、2022年は高インフレや成長の不確実性、収益見通しの弱さが重しとなり大幅に反落して幕を開けた。そのため、実質金利の急激かつ大幅な上昇は、テクノロジーなどのバリュエーションの高い部門を中心に、米国株の大幅な下落をもたらす可能性があるとわれわれは見ている。

今年はすでに、10年債の実質利回りが0.5%ポイント近く上昇している。投資家の緊張を反映し株価のボラティリティが急激に高まった。S&P500指数は年初来9%を超える値下がりとなり、ナスダック総合指数は14%急落した。

経済成長への影響

IMFの「グロース・アット・リスク」推計値は、将来の経済成長の下振れリスクをマクロ金融環境にリンクさせたものであるが、実質金利が急上昇し金融環境がより広範囲でタイト化する場合には、推計値が大幅に高まる可能性がある。緩和的な環境は世界各国の政府や消費者、企業がパンデミックに耐える上で助けとなったが、それはインフレ抑制のために金融政策が引き締められるのに応じて逆転し、景気拡大が鈍化しかねない。

さらに、新興市場国への資本フローもリスクにさらされる可能性がある。新興市場国における株式・債券投資は概して安全性が低いと見られており、国際金融環境がタイト化すれば、ファンダメンタルズが弱い国を中心に資本流出を引き起こすかもしれない。

今後、インフレが進行する中で中央銀行は難しいバランスを取ることとなる。その間、実質金利は多くの国で非常に低いまま推移する。金融政策の引き締めは、金融環境のタイト化をいくぶん伴わざるを得ない。しかし、世界の金融情勢が大幅に引き締められた場合、意図しない結果となる可能性がある。実質金利がこれまでも速くそして急激に上昇すれば、破壊的な価格再評価と一層大幅な株安につながる可能性がある。金融の脆弱性がいくつかの部門で依然として高いままである中、金融当局は、不必要なボラティリティを回避し、金融の安定を守るため、政策の将来的なスタンスについて明確なガイダンスを示すべきである。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFによる金融部門のサーベイランスや能力開発、金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」や「Journal of Finance」などの学術誌への掲載多数。資本市場動向の総合的な影響に研究上の重点を置いている。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。

ナッシラ・アバスはIMF金融資本市場局国際市場監視分析課の課長補佐。「国際金融安定性報告書(GFSR)」の執筆を担当。IMFに勤務する前は、フランス銀行で国際エコノミスト、シニアポートフォリオマネジャー、シニア金融市場アナリスト、大手銀行担当課課長補佐を歴任した後、金融政策局市場分析・資産購入プログラム課の課長を務めた。また、欧州銀行監督機構(EBA)のリスク分析・ストレステスト課でシニア銀行アナリストとして勤務した経験もある。高等国際金融研究所およびソルボンヌ大学でグローバルエグゼクティブMBAおよび金融修士号を、パリ政治学院大学院で政治学・経済学の研究修士号を取得。